El cálculo del impuesto diferido es uno de los pasos fundamentales en el cierre contable y fiscal.

En 2020, se deben tener en cuenta las siguientes recomendaciones al momento de determinar cuáles partidas generan impuesto diferido por ser diferencias temporarias y cuáles no.

En este editorial compartimos las principales recomendaciones respecto a la determinación y cálculo del impuesto diferido en el cierre contable y fiscal de 2020, que el Dr. Juan Fernando Mejía, especialista en Estándares Internacionales con certificación en IFRS por la Asociación de Contadores Certificados –ACCA–, realizó en nuestro webinar Consejos para el cálculo del impuesto diferido, año 2020.

1. Revisar las transacciones que generan diferencias permanentes

Las diferencias permanentes se generan por partidas relacionadas con:

Gastos contables que no son deducibles ni en el período actual ni en los siguientes, es decir, nunca se podrán llevar a la declaración de renta.

Presunciones fiscales que generan ingresos o gastos solo para efectos tributarios, tales como los intereses presuntivos del artículo 35 del Estatuto Tributario –ET–.

“Sobre las diferencias permanentes no se genera impuesto diferido y, en consecuencia, estas partidas no se deben contabilizar”

Sobre las diferencias permanentes no se genera impuesto diferido y, en consecuencia, estas partidas no se deben contabilizar, sino que únicamente se tienen en cuenta al momento de elaborar la declaración de renta y el formato de conciliación fiscal (formato 2516).

El Dr. Mejía explica que las siguientes son las diferencias permanentes más importantes que se deberán observar al momento de efectuar el cierre contable y fiscal de 2020:

Gastos que no cumplan con requisitos legales

Las normas fiscales no permiten que se tome como deducible un gasto que no tenga relación de causalidad con la actividad productora de renta, que no sean necesarias, que no sean proporcionales a la actividad del contribuyente (artículo 107 del ET) o que no estén debidamente soportadas en facturas o documentos equivalentes (artículos 771-2 y 616-1 del ET).

Además, tampoco se pueden tomar como deducibles los pagos salariales sobre los cuales no se haya efectuado retención en la fuente (artículo 87-1 del ET) o sobre los que no se hayan cancelado los valores de aportes de seguridad social (artículo 108 del ET).

Gastos no bancarizados

Al realizar el cierre contable y fiscal se debe tener en cuenta la norma sobre bancarización del artículo 771-5 del ET.

Según esta norma, en 2020 solo se aceptarán como deducibles los pagos individuales realizados por canales no financieros que no superen las 100 UVT y que sumados no superen el menor valor entre:

El 55 % de lo pagado sin superar las 60.000 UVT.

El 40 % de los costos y deducciones totales.

Al respecto, te recomendamos consultar nuestro liquidador Simulador de los efectos del rechazo de costos y gastos en efectivo a partir de 2018.

Gastos no soportados en factura electrónica

Según lo dispuesto en los artículos 616-1 del ET y 83 de la Resolución 000042 de 2020, el porcentaje máximo de los costos y gastos efectuados entre el 2 de noviembre y el 31 de diciembre de 2020 que podrá soportarse sin factura electrónica es del 30 %.

Cabe anotar que este porcentaje aplica para pagos efectuados a contribuyentes que estaban obligados a facturar electrónicamente en el momento en que se les realizó la compra.

Al respecto, te recomendamos consultar nuestro liquidador Simulador del límite de costos y gastos no soportados en factura electrónica.

2. Revisar las diferencias que generan impuesto diferido

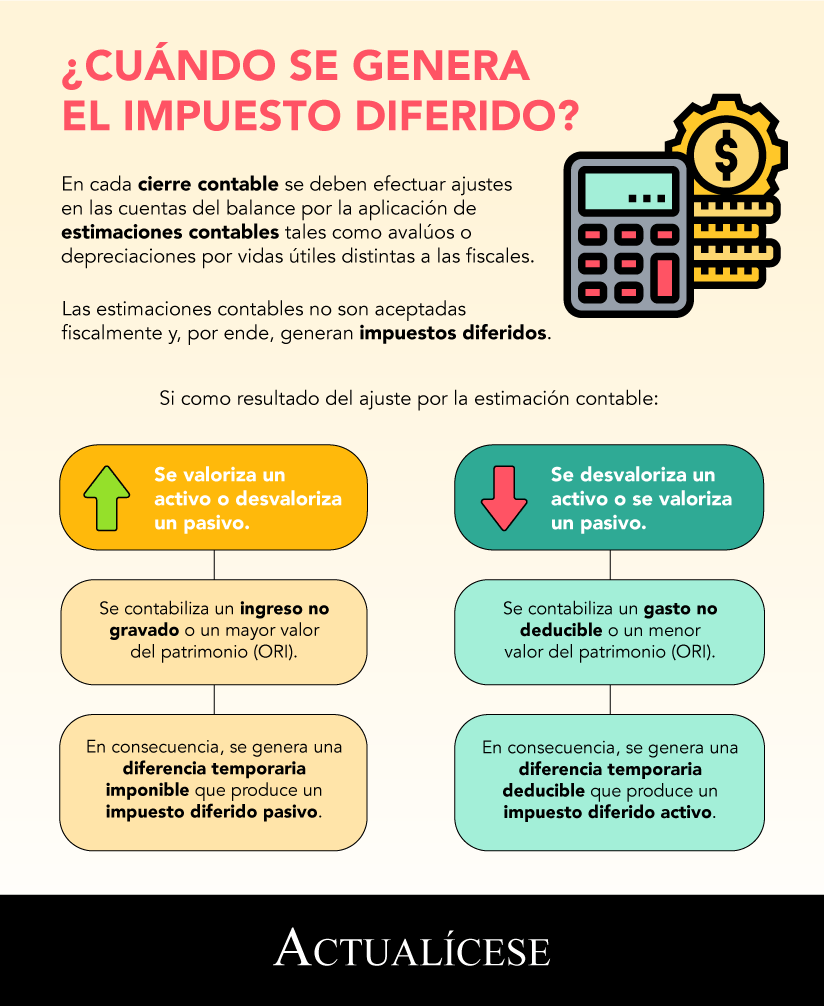

Las diferencias temporarias son aquellas diferencias entre el valor contable y fiscal de un activo o un pasivo, que se generan por la aplicación de estimaciones contables, tales como la valorización de activos, el deterioro de activos y los pasivos por provisiones.

Las estimaciones contables generan ingresos o gastos que no son gravados o deducibles en el período actual, pero sí lo serán en los períodos siguientes cuando se cumplan los requisitos del ET para su procedencia.

Así pues, al aplicar estimaciones contables, se genera la obligación de reconocer y calcular impuestos diferidos en los estados financieros, tal como se explica en la siguiente infografía:

Respecto al cálculo del impuesto diferido en el cierre contable y fiscal 2020, el Dr. Mejía realiza las siguientes recomendaciones:

1. Costo fiscal y contable de los activos y pasivos debe ser el mismo

El costo fiscal y contable de un activo o pasivo siempre debe ser el mismo y, por tanto, no debe presentar diferencias que den lugar al cálculo del impuesto diferido.

Las cuentas que generan impuesto diferido son aquellas en las que se acumulan las estimaciones contables.

Por ejemplo, si una entidad tiene un inventario con un costo contable y fiscal de $30.000.000, sobre este no se genera impuesto diferido. No obstante, si sobre ese inventario se reconoce un deterioro por valor de $5.000.000, sobre esa estimación contable sí se genera impuesto diferido, así (los códigos de cuenta son sugeridos):

| Cuenta | Valor fiscal | Valor contable | Comentario |

| 1435XX – inventarios | $30.000.000 | $30.000.000 | Esta partida no debe presentar diferencias, pues corresponde al costo del inventario. Si existiesen diferencias entre ambos valores, se pueden generar sanciones, por ejemplo, porque se presume que se deben a faltantes de inventarios (ver artículo 757 ET) o activos pendientes por normalizar (ver artículo 59 de la Ley 2010 de 2019). |

| 143599 – deterioro acumulado de inventarios | $0 | -$5.000.000 | Esta partida por ser una estimación contable no aceptada fiscalmente sí genera una diferencia temporaria y, por ende, un impuesto diferido. |

| Total | $30.000.000 | $25.000.000 |

2. Debe existir correspondencia entre gastos y activos

Lo que es gasto para efectos contables también lo es para efectos fiscales, y lo que es activo para efectos contables también lo es para efectos fiscales, salvo en contadas excepciones.

Por ejemplo, los intangibles son activos contable y fiscalmente, y se deben medir por el mismo costo. Al aplicarles estimaciones contables a estos activos se generan diferencias temporarias que producen impuesto diferido.

Suponiendo que se compra un software contable por valor de $20.000.000, se contabilizará por ese monto tanto contable como fiscalmente.

Luego, al cierre contable, se le pueden aplicar distintas estimaciones:

Por un lado, se le puede aplicar una estimación contable que lleve a una valorización del activo, como puede ser un aumento en su valor razonable de $5.000.000:

Cuenta | Débito | Crédito |

| 16XX97 – intangibles | $5.000.000 | |

| 3895XX97 – superávit por valorización (ORI) | $5.000.000 |

Esta valorización genera un impuesto diferido pasivo porque corresponde a un aumento en el valor del intangible, que dará lugar al pago de un impuesto futuro cuando se venda el activo o se efectúe su baja en cuentas.

El cálculo del impuesto diferido es el siguiente:

Valor fiscal | Valor contable | Diferencia | Tarifa | Impuesto diferido pasivo | |

| Activo – intangible | $20.000.000 | $25.000.000 | -$5.000.000 | -$1.500.000 |

Por otra parte, se puede producir una desvalorización de la cuenta si, por ejemplo, la entidad encuentra que el activo ha sufrido un deterioro de valor de $8.000.000.

La contabilización es la siguiente:

Cuenta | Débito | Crédito |

| 51XXXX97 – gasto no deducible | $8.000.000 | |

| 16XX97 – deterioro acumulado de intangibles | $8.000.000 |

En este caso se genera un impuesto diferido activo porque, aunque el gasto no es deducible en el período actual, se tiene el derecho a tomarse una deducción en los períodos siguientes cuando la diferencia se revierta.

El cálculo del impuesto diferido es el siguiente:

Valor fiscal | Valor contable | Diferencia | Tarifa | Impuesto diferido activo | |

| Activo – intangible | $20.000.000 | $12.000.000 | $8.000.000 | $2.400.000 |

Recomendaciones para calcular el impuesto diferido en 2020 (actualicese.com)

No hay comentarios.:

Publicar un comentario